최근 국내 증시에서 최대 화두는 단연 밸류업 프로그램입니다. 일본 증시 상승의 밑거름이었던 밸류업 프로그램의 한국판 도입에 대한 관심은 단숨에 저(低)PBR 종목의 주가 상승으로 이어졌고, 가치주라 할 수 있는 저PBR주들이 마치 테마주처럼 쑥쑥 올랐습니다.

마침내 정부의 밸류업 프로그램이 공개됐고, 시장의 반응은 좀 뜨뜻미지근합니다. 대부분 기업 ‘자율’에 맡기겠단 내용이어서 당장 기업가치를 끌어올릴 동력은 부족해 보입니다.

앞서 두 개의 ‘투자뉴스 뒤풀이’에선 코리아 디스카운트 해소와 밸류업을 하기 위한 재무적 측면에서의 분석을 소개했습니다.

이번엔 비(非)재무적 측면에서 우리나라 주식의 저평가 요인을 해소할 수 있는, 기업이 당장의 노력으로 가능한 방안을 하나 제시할까 합니다.

▶우리나라 기업들의 공시를 보기 위해선 금융감독원 전자공시시스템 ‘다트(DART)’를 이용하면 됩니다. 미국은 EDGAR라는 사이트에 기업 공시가 올라와 있습니다. 간단히 검색창에 EDGAR를 치시면 됩니다.

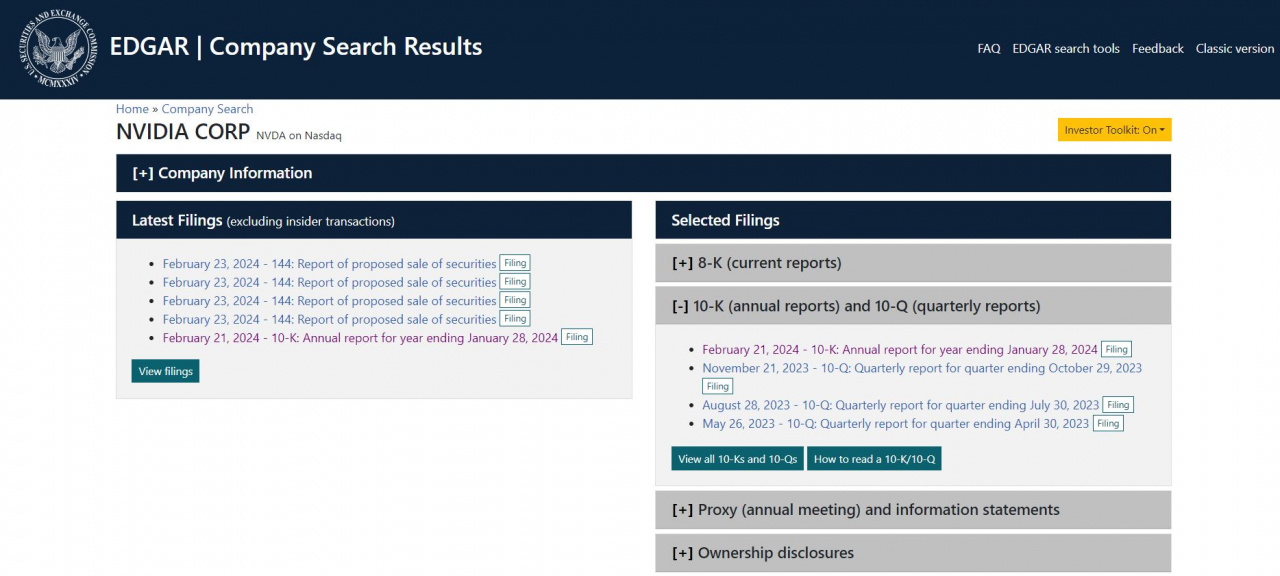

요즘 전세계적으로 가장 핫한 엔비디아(NVIDIA)를 찾아보죠. 8-K는 주요 공시사항을 기업이 자율적으로 올린 것입니다. 주요 기업들은 외신들이 눈에 불을 켜고 보고 있으니 따로 안 챙겨도 기사를 통해 확인할 수 있습니다.

|

| 미국 EDGAR에서 엔비디아를 검색하면 볼 수 있는 화면입니다. 오른쪽에서 10-K를 찾을 수 있습니다. |

제가 오늘 말씀드리고 싶은 건 10-K, 10-Q입니다. 10-K는 연간 사업보고서, 10-Q는 분기 보고서입니다. 기간적 차이가 있을 뿐아니라 감사보고서냐 검토보고서냐 차이가 있습니다.

큰 차이가 있겠나 싶지만 감사보고서는 감사인, 즉 회계법인이 해당 기업이 작성한 보고서가 ‘확실하다’라고 확인도장을 찍은 것입니다. 검토보고서는 ‘살펴 봤는데 틀린 건 없어’라고 하는 것입니다. 비유하자면 ‘저 집은 진짜 맛집이야’라고 하는 게 감사보고서고, 검토보고서는 ‘맛이 없진 않아’라고 하는 것이라고 이해하면 됩니다. 확신의 정도가 다른 것이죠. 그래서 사업보고서가 중요한 것입니다.

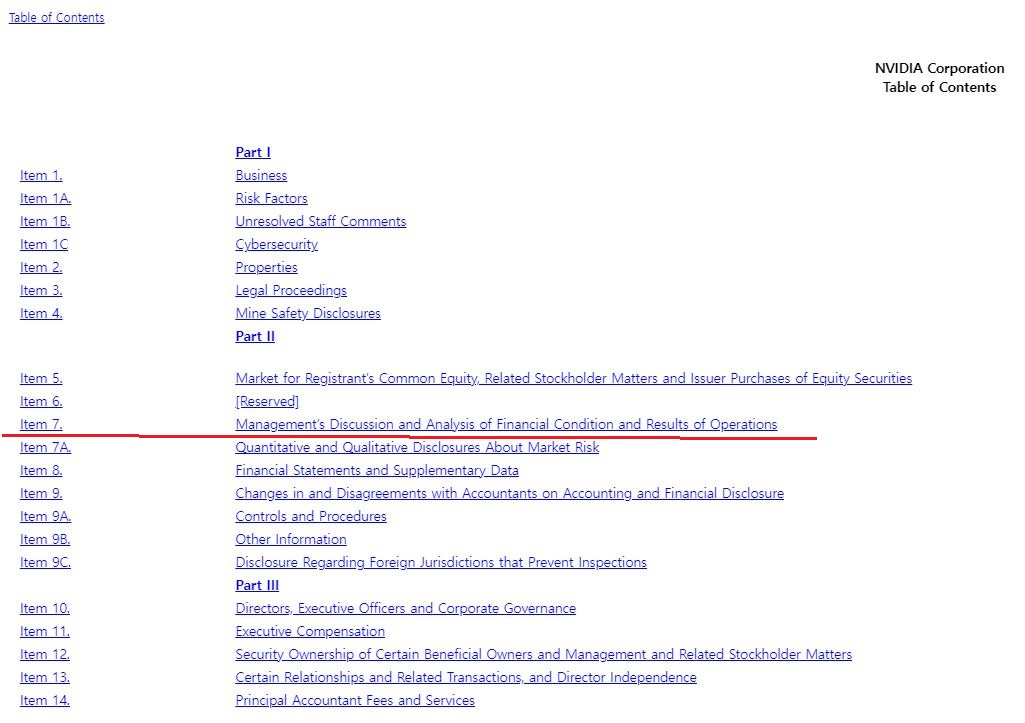

아무튼 다시 돌아와서, 엔비디아의 10-K를 보죠. 살짝 아래로 내려보면 목차(Table of Contents)가 있습니다.

그 중에 Item7을 한번 보시죠. ‘Management’s Discussion and Analysis of Financial Condition and Results of Operations’ 이라고 돼 있습니다. MD&A라고 줄여서 부릅니다. 이게 중요합니다.

MD&A는 기업의 경영자가 자기 회사의 경영실적을 자체 분석해 놓은 것입니다. 매출이 증가했으면 왜 늘었는지, 손익은 무엇 때문에 늘었는지 줄었는지. 기업이 속한 산업, 사업 부문에 대한 분석과 전망까지 아주아주 자세히 나와 있습니다.

어떤 잘 모르는 사업 분야에 대해 꼼꼼히 알고 싶으시면 해당 분야의 선도 기업 몇몇의 MD&A만 잘 읽어 보셔도 충분히 이해를 할 수 있습니다.

재무제표는 숫자만 있지만, 그 숫자가 어떻게 나왔는지를 아주 충실히 설명한데다 산업분석 및 전망까지 촘촘히 나와 있으니 이보다 좋은 참고자료는 없습니다.

엔비디아 MD&A를 보죠. 정말 자세합니다. 일단 양부터가 어마어마 합니다. 엔비디아 사업 소개부터 자기네 회사를 둘러싼 다양한 이슈에 대한 설명도 소상합니다. 심지어 이슬라엘-하마스 전쟁이 미치는 영향까지 자세히 써 놨습니다. 세상 굵직한 사건들은 서로 연결돼 있다는 걸 실감하게 됩니다.

아직도 엔비디아가 뭐하는 회사인지 모르고 그저 남들따라 주식 샀다가 이제라도 뭔가 제대로 알아보고 투자를 하겠다고 마음 먹으신 분이 계시다면 MD&A부터 보시면 됩니다.

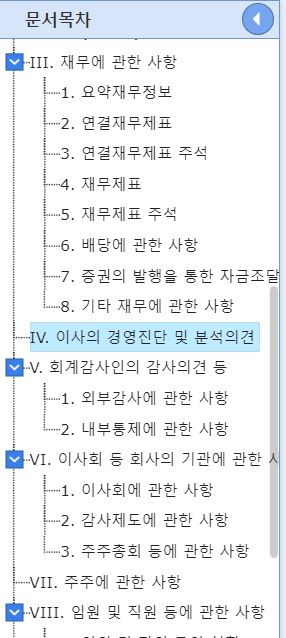

▶미국의 MD&A와 같은 게 우리나라 공시에도 있습니다. ‘이사의 경영진단 및 분석의견’입니다. 심하게 비꼬아 말하면, 있긴 있습니다.

일단 양 자체가 적습니다. 대부분이 ‘재무에 관한 사항’에서 확인할 수 있는 재무제표 숫자로 채워져 있고 그에 대한 자체 분석이나 설명은 한두 줄에 지나지 않습니다.

우리나라 굴지의 대기업과 엔비디아의 MD&A 분량을 단순 비교해 봤더니 3분의 2 수준에 불과하더군요. 담겨 있는 내용도 마찬가지입니다. 뭔가 그 기업만의 인사이트와 투자자에게 확신을 줄 수 있는 탄탄한 전망보다는 어디선가 들어봤을 법한 흔한 내용들이 대부분입니다.

어차피 신문 기사나 여러 경로를 통해 접할 수 있는 내용일텐데 MD&A가 뭐 그리 중요하냐고 반문할 수도 있을 겁니다.

중요한 건, 정보를 제공하는 주체가 바로 그 해당 기업이란 것입니다. 신문 기사나 애널리스트 분석 보고서 같은 가공된 자료가 아니라 기업 내부의 사정을 누구보다 가장 잘 알고 그 산업에서 실제로 플레이를 하는 당사자가 작성한 가장 싱싱한 정보인 것입니다.

정보로서의 가치뿐 아니라 그 자체로 기업이 주주를 대하는 태도를 확인할 수 있습니다. MD&A를 자세히 공들여 작성한다는 건 그만큼 주주들에게 자신의 가치를 알리겠단 의지의 상징입니다. 기업에 대한 자신감의 방증이기도 하죠. 투자자와의 소통인 것입니다.

투자자 입장에선 어떤 기업에 투자하고 싶을까요? 물론 그 기업의 성장 가능성, 펀더멘털 측면에서의 탄탄함이 전제 돼야겠지만, 당연히 MD&A를 성실하고 자세히 작성하는 기업에 손이 가지 않을까요?

▶미국 상장사들의 MD&A와 국내 상장기업들의 ‘이사의 경영진단 및 분석의견’ 간 양적·질적 차이뿐 아니라 전반적인 IR에서도 국내 기업의 무심함을 엿볼 수 있습니다.

최근 열린 인텔의 IFS 컨퍼런스에서 화제가 된 것은 지나 러몬도 미 상무장관과 사티아 나델라 MS 최고경영자(CEO)의 깜짝 등장이었습니다.

영상 메시지였지만 이 둘이 인텔 최대 행사에 모습을 드러냈단 그 자체로 인텔이 반도체에 얼마나 진심이며 구체적인 계획을 세우고 준비하고 있는지를 보여줬습니다.

|

| 인텔 IFS에 영상으로 출연한 사티아 나델라 MS CEO와 지나 러몬도 미 상무장관 |

그런가하면 미국 상장사들이 매년 실적발표 컨퍼런스콜을 할 때면 CEO가 나와서 직접 투자자들에게 설명을 하는 건 거의 상식이나 마찬가지입니다. 또 각 부문별 C-레벨 임원들이 총출동해 이해관계자들에게 회사를 알리려 최선을 다합니다.

국내 대형 상장사들도 사장급이 나와 직접 실적에 대해 설명하고 전망을 제시하는 경우가 늘고 있습니다. 하지만 대체 그 회사를 이끄는 경영진이 누구인지 투자자에게 얼굴 한 번 보이지 않은 경우가 태반입니다.

그러면서 ‘우리 주식 사달라’고 말할 수 있을까요? “누가 사달랬어?”라고 반문한다면 저는 또 이렇게 묻고 싶습니다. “그럼 왜 상장을 했나요?” 시장의 자금은 필요하니 상장은 했는데 정작 그렇게 해서 회사의 주인이 된 주주와는 담을 쌓고 산다는 건 너무 이율배반적이지요.

심지어 몇 년 전 국민연금 관계자분께 황당한 이야기를 들었습니다. 국민연금이 제법 지분을 들고 있는 기업의 내부통제 상황 등을 알고 싶어 탐방을 하려 하자 귀찮아 하면서 “국민연금 돈 필요 없으니 그냥 전량 매도해달라”는 답을 받았단 것입니다. 국민연금도 이럴 정도인데 개인 투자자는 물론이고 어지간한 기관도 얼마나 푸대접을 받고 있을까요.

▶Value는 가치입니다. 그럼 복수형인 Values는 뭘까요. 바로 가치관입니다.

오로지 고속 성장만이 중요한 시대엔 성장이 곧 주식 가치를 결정했습니다. 하지만 가치관은 변하기 마련입니다.

ESG가 중시되면서 EGS가 곧 기업가치로 연결되는 걸 최근 몇 년 간 확인할 수 있었습니다. 환경 오염에 대해 패널티가 붙기 시작했죠. 사회적 책임을 다하는 기업에게 고객이 몰리면서 실적이 올라갔습니다. 그런가하면 기업 지배구조가 엉망인 기업이 한순간 붕괴하는 것을 목도하기도 했습니다.

실적이 좌우되고 해당 종목에 대한 주주의 ‘요구수익률’이 영향을 받으면서 주가도 움직입니다. ESG가 추상적인 가치가 아니라 실제 기업 가치로 직결된 것입니다. ESG란 가치관이 중시되면서 기업가치로 연결됐습니다.

가치관이 곧 가치를 결정합니다. 현재 우리나라 증시를 덮은 가치관은 ‘주주가치 증대’입니다. 얼마나 주주가치 증대를 위해 노력을 하느냐, 진심으로 열심이냐에 더 높은 가치를 쳐주고 있습니다.

IR에 들어가는 돈을 쓸데없는 비용으로 치부하면서 묵묵히 회사만 잘 키우면 된다고 생각한다면 고릿적 고리타분함을 넘어 주주의 요구를 묵살하는 배임에 가까운 것입니다. 그런 가치관(values)이 가치(value)를 좌우하는 시대에선 말이죠.

모쪼록 지금 우리 시대의 가치관에 걸맞은 기업 경영자들의 제대로된 가치 증대(밸류업) 노력을 기대하겠습니다. 성실한 MD&A부터 말이죠.

김우영 기자/CFA

#헤럴드경제에서 기사를 쓰고 있습니다. CFA 자격증을 취득한 뒤 CFA한국협회 금융지성위원회에서 활동하고 있습니다. 정보를 알기 쉽게 전달해야 하는 기자로서 사명감에 CFA의 전문성을 더해 독자 여러분께 동화처럼 재미있게 금융투자 뉴스를 설명드리도록 하겠습니다.

kwy@heraldcorp.com